Аналітична платформа IFCN в період світового карантину проводить щотижневі міжнародні вебінари для оперативного обміну інформацією про стан світового молочного ринку. Українських виробників молока-сировини на платформі IFCN представляє Асоціація виробників молока.

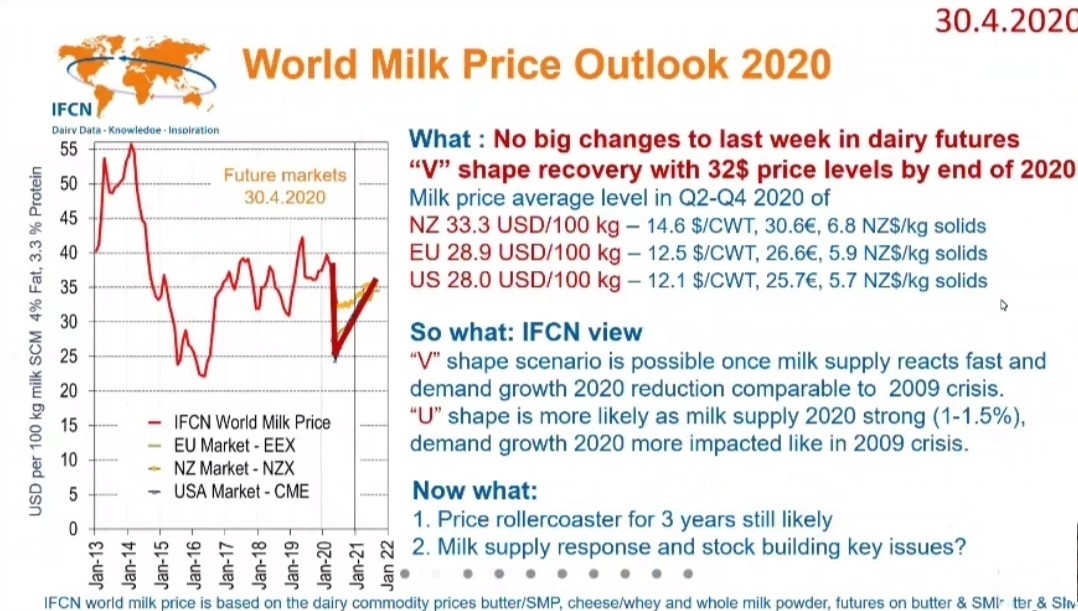

За результатами аналізів і прогнозування IFCN, можливі два сценарії проходження нинішньої кризи у світовій молочній галузі, засновані на загальному вигляді графіка середніх цін на біржові молочні товари: V-подібний та U-подібний сценарії (рис.1). За нульову точку взята криза 2009 року.

Рисунок 1. Два сценарії виходу із молочної кризи

V-подібний сценарій передбачає, що пропозиція сирого молока швидко відреагує на зниження попиту, при цьому скорочення попиту буде співставним з періодом 2009 року.

U-подібний сценарій – до речі, більш ймовірний – передбачає, що пропозиція молока буде посиленою (+1-1,5%) і схожою до нинішньої, проте зростання попиту буде вищим, ніж у 2009 році.

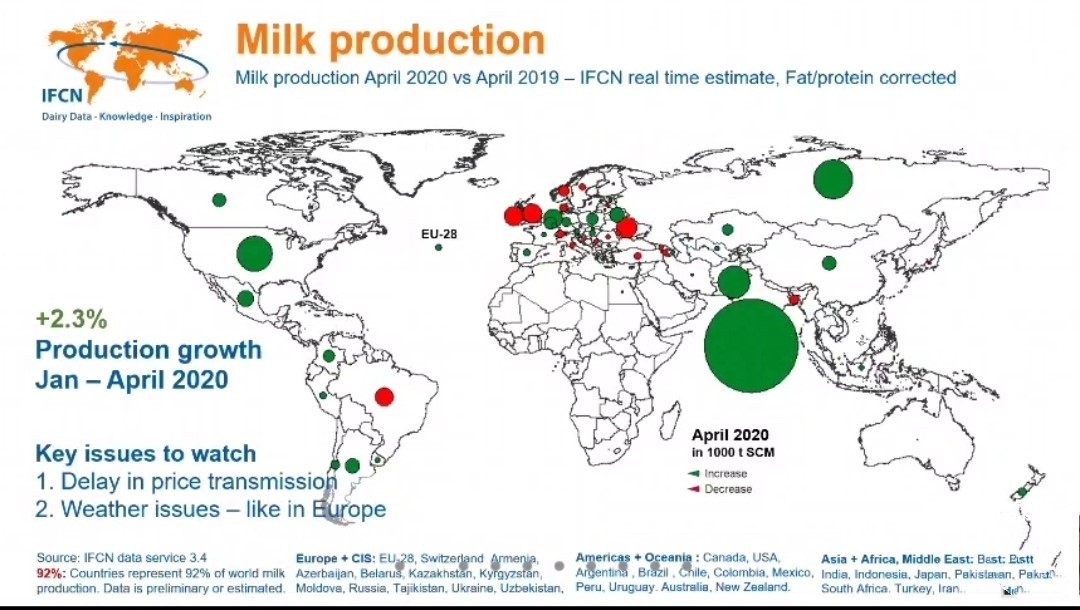

В підтвердження реалістичності другого сценарію експерти наводять обновлені дані щодо ситуації із виробництвом молока у світі, яке в період з січня по квітень зросло на 2,3%, порівняно з минулим роком (рис.2).

Рисунок 2. Виробництво молока у світі: квітень 2019 vs 2020

Згідно оновленої інформації, IFCN залишає свої прогнози щодо світової ціни на молоко на кінець поточного року на рівні 32 дол/100кг.

Очікують, що у 2-4 кварталі середня ціна на молоко в ЄС складе 28,9 дол./100 кг, у США ―28,0 дол./100 кг, у Новій Зеландії ― 33,3 дол./100 кг.

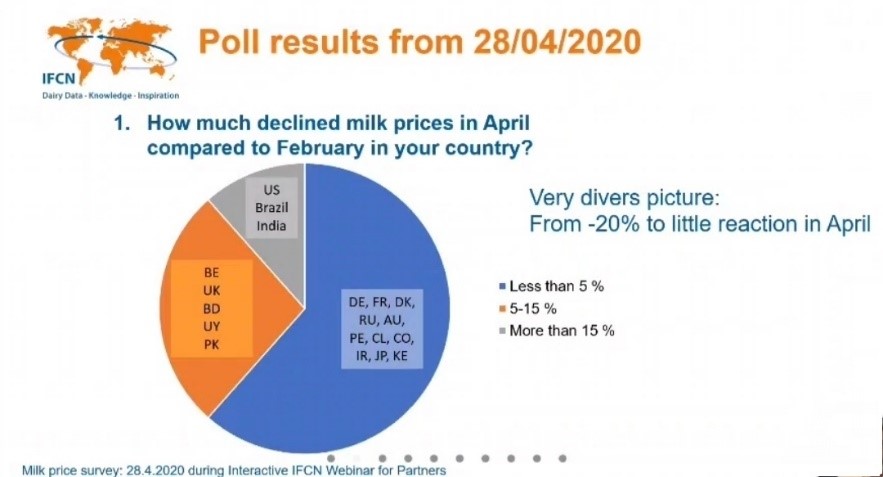

За результатами експрес-опитування учасників вебінару щодо падіння ціни на сире молоко у квітні порівняно з лютим, виявлено, що у більшості країн, зокрема членів ЄС, падіння не перевищило 5% -- саме така ситуація і в Україні. (рис.3). Хоча США, Бразилія та Індія звітували про зниження цін на понад 15%.

Рисунок 3. Результати онлайн-опитування серед країн-учасниць вебінару щодо різниці ціни на молоко-сировину у квітні проти лютого 2020.

Також не оминули увагою і двох найбільших імпортерів молочної продукції – Китай та Росію. Китай, за підсумками першого кварталу, наростив імпорт молочної продукції на 3,4% у перерахунку на молочний еквівалент, порівняно з минулим роком. Найбільше зріс імпорт масла ― >100% та сиру ― >25%, які перекрили зниження імпорту СЗМ на 16%. Безумовно, це є позитивним сигналом для ринків.

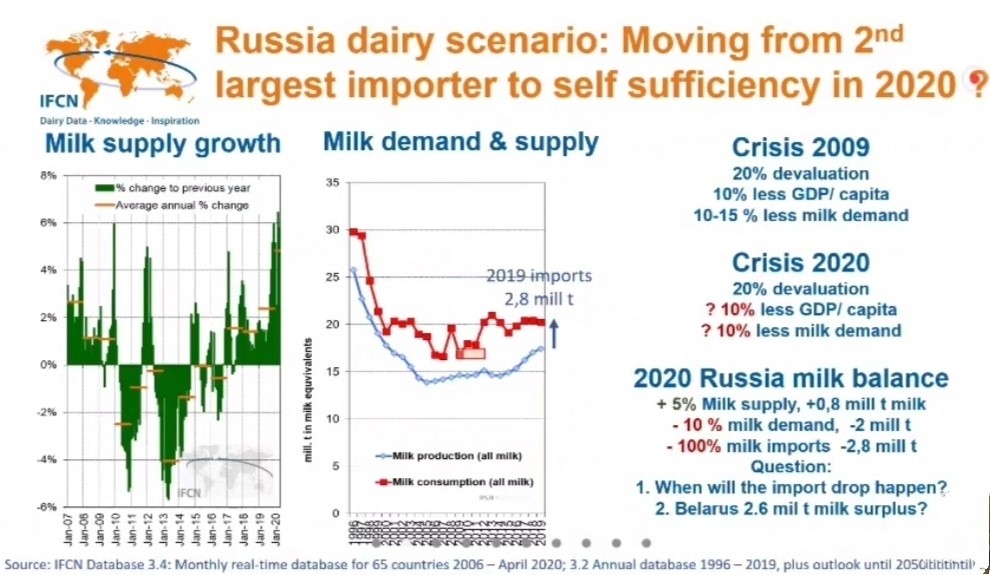

Проте, з іншого боку, Росія, зменшуючи споживання на фоні нарощування виробництва молока, змінює свій баланс та наближається до самозабезпечення молочними продуктами (рис.4). Це вже зараз позначається на її імпорті та матиме наслідки в подальшому.

Рисунок 4. Молочний сценарій Росії: від 2-го найбільшого імпортера молочної продукції до повного самозабезпечення у 2020.

Резюмуючи ці дані через українську призму, очевидно, що в першу чергу нас повинне турбувати вивільнення російської частки білоруського експорту, який може «приїхати» в Україну. Тим більше, що всі умови для цього вже склалися, а Білорусь в першому кварталі вже суттєво збільшила присутність своєї продукції на українському ринку.

Аналітичний відділ АВМ за результатами вебінару IFCN від 05.05.20