Інформацію підготував аналітик ФАО Андрій Панкратов.

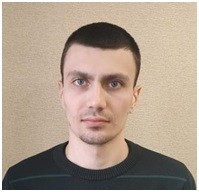

Виробництво

Виробництво яловичини у першому півріччі зросло за попередніми оцінками на 2% у порівнянні з відповідним періодом минулого року – зі 104 до 106 тис. тонн.

Зростання цін на молоко, а також безпосередньо на м’ясо повертають інтерес сільських жителів до ідеї утримання корів і Держстат вже декілька місяців показує, що поголів’я ВРХ в категорії господарств населення перевищує торішнє. В комерційному виробництві такої тенденції поки що не помітно, але не забуваймо, що поголів’я ВРХ в нашій країні більш ніж на 70% знаходиться саме в домогосподарствах. Отже маємо тенденцію поступового відновлення поголів’я ВРХ, хоча в цілому воно ще менше ніж торік.

Зростання реалізації ВРХ на забій в цьому році також забезпечили господарства населення, тоді як в сільськогосподарських підприємствах – спад. Але як пояснити те, що поголів’я почало відновлюватись тільки кілька місяців тому, а реалізація худоби на забій вже випереджає показники минулого року? Нажаль оперативна статистика не дозволяє побачити поточний стан м’ясного бізнесу країни в деталях, але в більш детальній річній статистиці впадає в очі збільшення в господарствах населення кількості телят віком до 1 року і бичків станом на 1 січня цього року у порівнянні з початком року минулого. Всі інші статевікові категорії ВРХ зазнали скорочення. Отже на фоні загального спаду поголів’я відбувалося нарощування потенціалу саме м’ясного напрямку вітчизняного молочно-м’ясного бізнесу (по факту, 95% поголів’я ВРХ в країні – молочні породи).

Нажаль, це не довготривалий потенціал, оскільки традиційно в нас телят тримають не довго, а стрімке зростання цін на м’ясо в цьому році тільки пришвидшило витрату цього потенціалу. Отже можна було б очікувати уповільнення виробництва яловичини далі якби не ще один чинник – загроза заразного вузликового дерматиту ВРХ. Ми вже неодноразово вказували на імовірність короткострокового збільшення реалізації худоби на забій при загрозах епізоотій, так званого, «психологічного забою» і цей фактор, ще не відпрацював на нашому ринку. Напевно, на щастя. Сподіваємося, що і не відпрацює, але стежимо за ситуацією.

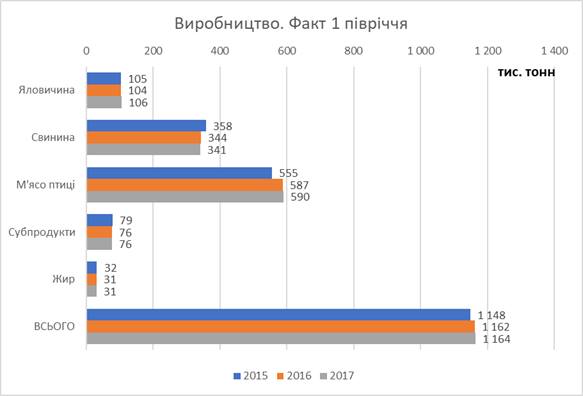

Експорт

Примітка: Дані по яловичині і свинині не співпадають з торгівельною статистикою оскільки переведені у еквівалент забійної ваги

Експорт м’яса в цьому році на відміну від виробництва прогресує. Помітне зростання відзначається по всіх категоріях, а загальний обсяг в 1,5 рази перевищує торішній показник.

Яловичини вивезено вже 25 тис. тонн у перерахунку на забійну вагу проти 13 тис. тонн у першому півріччі минулого року. Тобто маємо збільшення майже у 2 рази! Але якщо в 2016 році найбільшим пунктом призначення для української яловичини був Казахстан, то в цьому році 40% експорту йде в Білорусь. Цікаво, що Білорусь сама є експортером яловичини, причому експортує її в 5 разів більше ніж Україна. Тобто зрозуміло чиї вуха стирчать за цими поставками, а якщо ні, то ось ще два факти: 1) майже 100% імпорту яловичини в Білорусь йде з України; 2) майже 100% експорту яловичини з Білорусі йде в Росію. Отже, напевно, ще передчасно хвалити українських експортерів за успішне відкриття нових ринків замість втраченого російського, хоча нові напрямки все ж таки є – це В’єтнам, Ірак, Єгипет, куди вже стабільно йдуть десятки і сотні тонн на місяць. Загалом за півріччя частка експорту яловичини у не-СНД країни склала 18%.

Подальший експорт яловичини в цьому році буде залежати від того, як піде внутрішнє виробництво, а там можуть бути декілька сценаріїв. Але в останні роки у другій половині року вдавалося експортувати більші обсяги ніж у першій.

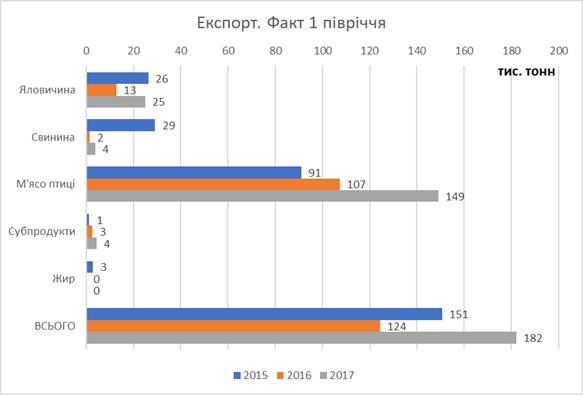

Імпорт

Примітка: Дані по яловичині і свинині не співпадають з торгівельною статистикою оскільки переведені у еквівалент забійної ваги

Імпорт також йде доволі активно і випереджає за загальними темпами показники двох попередніх років. Україна була нетто-імпортером м’яса до 2014 року, але різке падіння курсу гривні на деякий час тоді прибрало іноземну конкуренцію з внутрішнього ринку. Однак український споживач поступово звикає до нових реалій і ціни м’яса на внутрішньому ринку йдуть вгору, відкриваючи дорогу імпорту.

Це, однак, в найменшому ступені стосується яловичини, яка залишається малодоступним делікатесом для більшості українців, навіть якщо вона місцевого виробництва. Про імпорт не варто і говорити. В цьому році було завезено всього декілька сотень тонн яловичини, переважно з Литви.

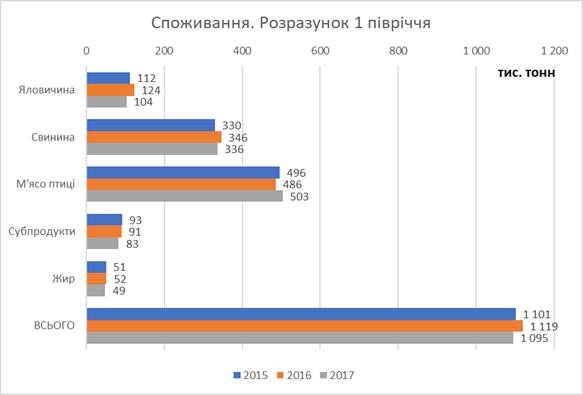

Споживання

Загальне споживання м’яса у першому півріччі просіло, згідно балансу, на 2%, як реакція на стрімке підвищення цін. Найбільше – на 16% - зменшилося споживання яловичини, на 3% менше спожили люди свинини, тоді як споживання м’яса птиці зросло на 4%. Ще наприкінці минулого року ми припускали, що у зв’язку з підняттям мінімальної зарплатні в цьому році відбудеться перерозподіл доходів, який, в свою чергу, призведе до збільшення попиту на дешеве м’ясо. Ми бачимо, що це відбувається, частка курятини у споживанні зростає.

Далі, по мірі того як споживачі будуть звикати до нових цінників, загальний обсяг споживання може збільшитись і вийти на рівень минулого року. У розрахунку на душу населення, яке зменшується, це означатиме навіть невеличке збільшення споживання.